Описание

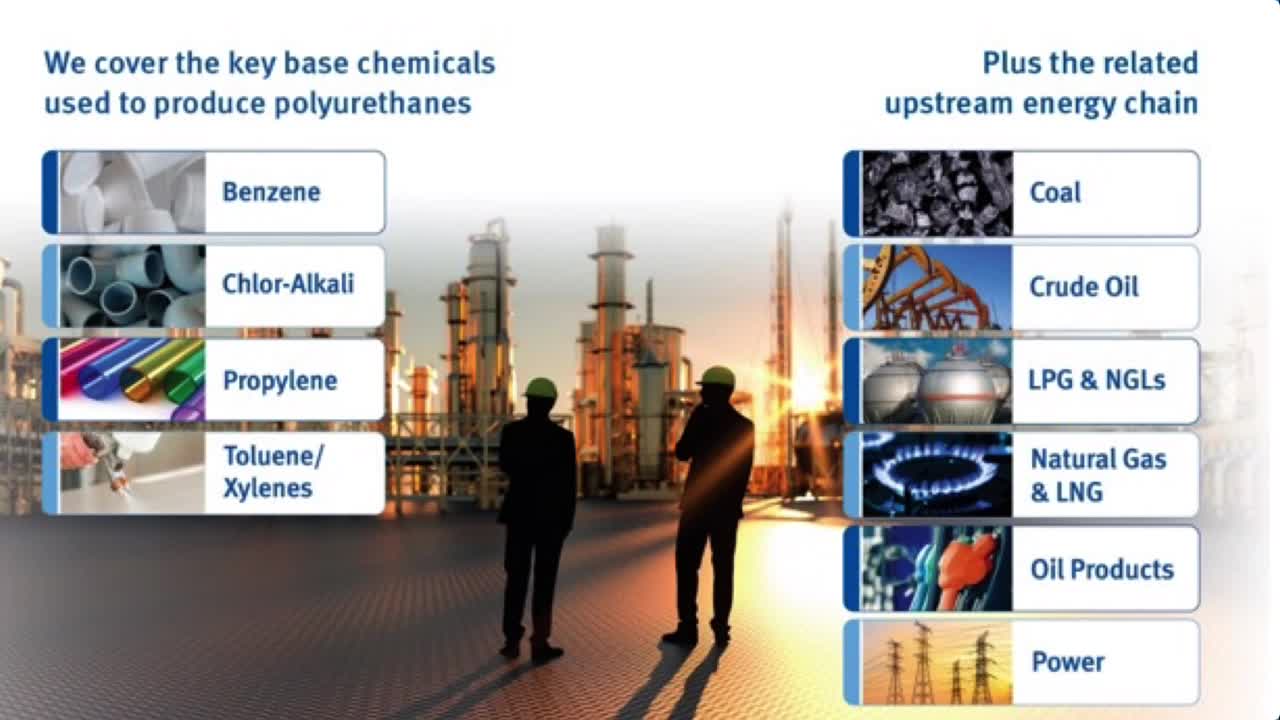

Полиуретаны содержатся в мебели, постельном белье, одежде, обуви, зданиях и автомобилях. Производственно-сбытовая цепочка от производства базовых химикатов, таких как пропилен или бензол, до полиуретанов включает в себя множество этапов и химических продуктов. Argus может помочь разобраться в сложном и нестабильном рынке и принимать более эффективные коммерческие решения в области продаж, маркетинга и закупок.

Сервисы Argus, посвященные рынкам полиуретанов, содержат подробные данные о мировом и региональном ценообразовании, включая анализ сырья, в форме единых, кратких и комплексных отчетов. Помимо ценообразования, клиенты Argus получают доступ к мировым отраслевым новостям и анализу основных экономических факторов на еженедельной основе. Мы освещаем рынки изоцианатов, оксида пропилена, пропиленгликолей и полиолов.

Видео: Сервисы Argus по рынкам полиуретанов

В фокусе

Следите за новостями мировой отрасли полиуретанов

Нефтетранспорт - СГ-транс: спрос на газовые цистерны в России вырос

Нефтетранспорт - СГ-транс: спрос на газовые цистерны в России вырос

Moscow, 15 September (Argus) — Рынок железнодорожных перевозок сжиженного углеводородного газа (СУГ) в России заметно изменился с марта, и у некоторых грузоотправителей отмечается дефицит газовых цистерн. Об этом, а также о перспективах рынка танк-контейнерных перевозок и вагоностроения рассказал Argus генеральный директор компании СГ-транс и вице-президент Объединения производителей железнодорожной техники (ОПЖТ) Сергей Калетин. — Как вы оцениваете текущую ситуацию на рынке газовых цистерн в России? Возник ли дефицит таких вагонов после февраля? — Погрузка СУГ на сети РЖД за восемь месяцев составила более 9 млн т — на 7% больше, чем в аналогичный период 2021 г. Доля внутренних перевозок повысилась на 6,7 процентного пункта, до 74%. Рост отправок на внутренний рынок составил 17,5%. В грузовых операциях (груженые и порожние рейсы) в настоящее время задействовано больше цистерн, чем в феврале и в целом в 2021 г. Это связано с ростом объемов и увеличением оборота вагонов, преимущественно в экспортном сообщении. Оборот вагонов с продукцией отдельных ключевых грузоотправителей на экспортных маршрутах вырос во II квартале на шесть суток относительно февральского уровня, в основном за счет простоев на станциях выгрузки на польском направлении. Свободного парка газовых цистерн на рынке нет. В данный момент отмечается локальный дефицит вагонов у грузоотправителей, которые не имеют с операторами долгосрочных договоров по вывозу грузов. По мере дальнейшего увеличения объемов и при сохранении текущих высоких показателей оборота вагонов дефицит специализированного парка будет нарастать. Мы считаем, что он может быть покрыт путем оптимизации логистических схем и привлечения подвижного состава из дружественных России стран. В дальнейшем парк цистерн для перевозки газа, безусловно, будет пополняться с учетом запланированного роста грузовой базы в рамках новых проектов ключевых грузоотправителей и по мере их списания с истечением срока службы. — Как изменились маршруты транспортировки СУГ в этом году? Каких изменений ожидаете до конца года и в 2023 г.? — Экспорт российских СУГ сократился на 17,5% относительно показателя восьми месяцев прошлого года. Во II квартале наблюдалось двукратное снижение объемов отправок в направлении Польши, Финляндии, Нидерландов, прекратились поставки на рынок Украины, в том числе через Белоруссию. Во втором полугодии ожидается увеличение морских отгрузок СУГ в Нидерланды. В июле — августе экспортные отправки по этому направлению уже демонстрируют рост против средних показателей II квартала. Рассчитываем также на стабилизацию перевозок в Китай, если не будут введены новые ограничения, связанные с Covid-19. В 2023 г. логистика будет полностью зависеть от геополитической ситуации. Безусловно, рынок ожидает альтернативных экспортных маршрутов, новых покупателей российского газа для возобновления активных отгрузок за рубеж. В следующем году ожидается рост производственных мощностей двух крупных грузоотправителей — Роспан Интернешнл, подразделения Роснефти, и Иркутской нефтяной компании. В настоящее время компании прорабатывают направления экспорта продукции. — Каков в настоящее время диапазон ставок аренды газовых цистерн и танк-контейнеров? — Исторически ставки аренды цистерн для перевозки СУГ достаточно стабильны и устойчивы к изменениям грузовой базы в сравнении со стоимостью аренды других видов подвижного состава на сети РЖД. В августе ставки аренды находились на уровне 1 900—2 200 руб./сут. за вагон, что выше средних значений февраля на 150 руб./сут. Ставки аренды химических танк-контейнеров также повысились в августе относительно февральских значений после вывода иностранного парка с рынка и образовавшегося из-за этого дефицита. Текущие средние ставки аренды танк-контейнеров находятся на уровне 1 000 руб./сут. Это на 100—150 руб./сут. больше, чем в феврале текущего года. — Столкнулись ли вы с проблемами обеспечения запчастями и сервиса танк-контейнеров в настоящее время? — Ситуация на рынке обслуживания танк-контейнеров ухудшилась. Вызвано это, прежде всего, нарушением цепочек поставок запасных частей и комплектующих. Почти весь парк танк-контейнеров, эксплуатируемых в России, оснащен запорно-предохранительной арматурой импортного производства, компаний FortVale, Perolo и других. Запасные части к ним ранее поставлялись из Евросоюза, но в нынешней геополитической ситуации это стало почти невозможно. Запасы на складах поставщиков в России истощились в первые же недели кризиса. У сервисных компаний, которые успели поставить материалы, запасных частей хватит еще на какое-то время, но без новых поставок войти в рабочий режим в 2023 г. мало у кого получится. С другой стороны, российские предприятия получили неплохую возможность для организации производства некоторых запасных частей. В основном речь идет об уплотнительных материалах и навесном оборудовании для танк-контейнера. Мы тоже активно прорабатываем возможности самостоятельного изготовления основных уплотнений, а также ищем предприятия, которые возьмутся за выпуск отдельных позиций. — Видите ли вы перспективы развития танк-контейнерного сегмента в России в следующем году и в среднесрочной перспективе? Если да, то за счет каких грузов, на каких направлениях? — Рынок танк-контейнеров — однозначно перспективный и будет развиваться, несмотря на снижение темпов роста за годы пандемии и под влиянием текущей геополитической ситуации. В настоящее время наблюдается локальный дефицит танк-контейнеров, так как их владельцы из числа иностранных компаний ушли с рынка. Российские операторы не могут оперативно восполнить дефицит парка. Если говорить о перспективных грузах, то с точки зрения объемов это кислоты, опасная химия, углеводороды и прочие. Основным направлением перевозок останется внутренний рынок. Увеличению присутствия танк-контейнеров на сети также будет способствовать списание химических специализированных цистерн. — Серьезен ли дефицит в России кассетных подшипников, используемых в производстве и ремонте инновационных вагонов? — Можно признать, что дефицит на сегодняшний день действительно есть. По нашим оценкам, в текущем году только для грузового подвижного состава требуется не менее 200 тыс. кассетных подшипников, около 120 тыс. — для содержания эксплуатируемого парка, остальные — под нужды вагоностроения. В следующие два года потребность в кассетных подшипниках будет расти примерно минимум на 20 тыс. штук в год. — Насколько остро стоит проблема дефицита колес, как изменялись цены на них, а также на колесные пары (старая ось новое колесо/новая ось новое колесо, СОНК/НОНК) в последние месяцы? — Ситуация с колесами и колесными парами стабилизировалась, явного дефицита уже нет. Это связано с цикличностью дефицита и профицита этой номенклатуры. Следующий период всплеска потребления мы предварительно прогнозируем на 2025—2026 гг. Если говорить про цены, то на колеса они подросли по сравнению с уровнем прошлого года. Имели место лихорадочные скачки с марта по май, в основном связанные со спекулятивным фактором, но сейчас ситуация также нормализуется. Мы видим, что стоимость снижается и стабилизируется. Фактически цены на колеса вернулись на уровень 2020 г. Расценки на колесные пары НОНК также становятся более устойчивыми и меньше подвержены колебаниям. А с СОНК ситуация немного другая из-за ужесточения требований после изменения законодательства. Сейчас даже при незначительном исправлении либо не читаемости хотя бы части одной из цифр или спецзнаков ось не допускается к дальнейшей эксплуатации. Если осей становится меньше, цены лихорадит. Но на чаше весов безопасность движения, а это перевешивает любые другие факторы. — Возможен ли еще импорт таких комплектующих из Китая? Или удастся справиться внутренними ресурсами? — Рынок всегда диктует свои условия. Если будут интересные и выгодные предложения импорта из Китая, то почему бы и нет. Никаких возражений против этого нет. Конкуренция с китайскими компаниями, я считаю, только подстегнет российских производителей полностью обеспечивать внутренний рынок достаточным количеством комплектующих по приемлемым ценам. — С одной стороны, на рынке не самые дешевые запчасти, с другой — профицит парка подвижного состава. Как эти факторы отразятся на ценах на вагоны, а также на ставках их аренды? — В текущих реалиях все участники рынка, в том числе и вагоностроители, вынуждены адаптироваться к новым условиям. Высокая стоимость запасных частей может увеличить базовую цену вагонов, но, с другой стороны, ожидаемого спроса на них при таком удорожании может и не быть. Средние цены основных родов подвижного состава с января этого года изменились незначительно. В любом случае конкретная цена зависит от условий сделки между заводом-производителем и покупателем: размера партии закупки, условий оплаты, поставки и т. д. Острой проблемы профицита парка сейчас нет, за счет увеличения времени оборота вагонов и простоев под выгрузкой, а также удлинения плеча перевозки потребность в подвижном составе возросла. Более того, в отдельных сегментах существует локальный дефицит вагонов, например, цистерн для перевозки СУГ. Стоимость запасных частей косвенно влияет на арендные ставки и закладывается на этапе их формирования при заключении контракта. В большей степени ставки зависят от баланса того или иного подвижного состава на сети. При снижении объемов предъявления грузов профицит будет расти, и ставка органически начнет снижаться. И наоборот: по мере роста объема перевозок, повысится спрос на вагоны, а соответственно, пойдут в рост и арендные ставки. — Спрос на какие виды новых вагонов ожидается в ближайшие годы с учетом достаточно молодого и избыточного парка вагонов на сети? — До 2025 г. массового списания парка не ожидается. Стандартным будет спрос на полувагоны и цистерны, они будут закупаться по мере списания вагонов. Потребность в специализированном парке, преимущественно цистернах, будет зависеть от потребностей участников рынка и от грузовой базы. СГ-транс Один из крупнейших в России собственников специализированного подвижного состава для перевозки СУГ и продуктов нефтехимии. В собственности и оперативном управлении компании по состоянию на 1 июля находится более 19,2 тыс. газовых цистерн, что составляет 53% парка специализированных газовых цистерн на сети РЖД. СГ-транс имеет долгосрочные соглашения с крупнейшими отраслевыми грузоотправителями, в том числе Сибур Холдингом, Роснефтью, Газпром нефтью и Газпромом. На базе собственных ремонтно-испытательных пунктов (РИП) и механизированных пунктов выполняются работы по текущему отцепочному ремонту грузовых вагонов собственности компании СГ-транс и вагонов сторонних собственников, а также производится техническое обслуживание и ремонт танк-контейнеров для транспортировки СУГ и химических грузов. Сергей Калетин Родился 11 октября 1965 г. в Челябинске. Окончил Уральский электромеханический институт инженеров железнодорожного транспорта. Более 23 лет работал на различных должностях на Южно-Уральской железной дороге, филиале РЖД. В 2006—2008 гг. занимал должность первого заместителя начальника Департамента вагонного хозяйства РЖД. С 2008 по 2014 г. был заместителем генерального директора по техническому развитию Первой грузовой компании. В 2014—2015 гг. — старший вице-президент — главный инженер компании СГ-транс. С 2015 г. по настоящее время является генеральным директором компании. Константин Мозговой Вы можете присылать комментарии по адресу или запросить дополнительную информацию feedback@argusmedia.com Copyright © 2022. Группа Argus Media . Все права защищены.

Россия обновит энергетическую стратегию в 2023 г. – Министр энергетики

Россия обновит энергетическую стратегию в 2023 г. – Министр энергетики

Moscow, 6 September (Argus) — Разработка Энергетической стратегии России на период до 2050 г. - вместо существующего документа, рассчитанного до 2035 г. – продолжится до середины следующего года, заявил министр энергетики Николай Шульгинов в интервью агентству ТАСС. В апреле президент России Владимир Путин поручил правительству утвердить обновленную стратегию до 15 сентября, но теперь этот срок предполагается продлить. Мы сейчас занимаемся переносом сроков составления [Энергостратегии]: с 15 сентября 2022 г. на середину 2023 г. Сейчас большое количество неопределенностей, а нам важно сделать актуальную и оптимальную стратегию, - сказал Шульгинов в интервью, приуроченному к началу Восточного экономического форума (ВЭФ). Путин в апреле на совещании по ситуации в нефтегазовой отрасли обозначил векторы будущей энергетической стратегии на период до 2050 г. На внутреннем рынке страны необходимо снижение цен на энергоресурсы, создание максимально разветвленной инфраструктуры для их доставки потребителям и стимулирование внутреннего спроса, заявил президент. На экспортных рынках будет происходить перенаправление потоков российской нефти и газа с западных направлений на юг и восток - в страны Африки, Азиатско-Тихоокеанского региона и Латинской Америки – в связи с чем потребуется развитие инфраструктуры. В рамках обозначенного Путиным плана, Россия должна построить новые нефте- и газопроводы для месторождений Западной и Восточной Сибири, нарастить мощности по перевалке нефти в арктических и дальневосточных портах и увеличить объем перевозки грузов по Северному морскому пути (СМП). Важными задачами для нефтегазовой отрасли России являются развитие глубокой переработки нефти и газа, импортозамещение оборудования и технологий и переход от иностранных отраслевых систем стандартизации и сертификации в газовой и нефтехимической промышленности к отечественным системам, отмечал на апрельском совещании Путин. По оценкам Минэнерго, добыча нефти, газа и угля в России в этом году сократится из-за западных санкций, которые вынудили многих европейских покупателей еще до официального вступления ограничений в силу отказываться от закупки новых объемов российских энергоресурсов. Шульгинов в интервью ТАСС привел прогноз, согласно которому в 2022 г. добыча нефти в России снизится примерно на 2%, а нефтепереработка – на 8%, до 262 млн т. Добыча газа уменьшится на 7%, при этом трубопроводный экспорт газа сократится, а экспорт СПГ останется на уровне прошлого года, заявил министр энергетики. Производство угля, по прогнозу Шульгинова, снизится на 6%, а энергопотребление в России вырастет на 1,5% относительно 2021 г. Россия в 2021 г. нарастила добычу нефти на 2,2% по сравнению с предыдущим годом, до более чем 524 млн т. Производство природного газа в прошлом году повысилось на 10%, до 762,3 млрд м³, в том числе Газпром добыл 514,8 млрд м³, а Новатэк - 79,9 млрд м³. Добыча угля в России в 2021 г. увеличилась на 8,6%, превысив 438 млн т. Экспорт российской нефти в 2021 г., включая поставки в дальнее и ближнее зарубежье, составил 44% от ее добычи (около 230 млн т), а экспорт угля – 52% (227 млн т). Газпром в 2021 г. поставил на внутренний рынок 257,8 млрд м³ газа, а в страны дальнего зарубежья - 185,1 млрд м³. Анастасия Красинская Вы можете присылать комментарии по адресу или запросить дополнительную информацию feedback@argusmedia.com Copyright © 2022. Группа Argus Media . Все права защищены.

СпецТрансКонтейнер: танк-контейнерные перевозки будут расти

СпецТрансКонтейнер: танк-контейнерные перевозки будут расти

Moscow, 16 August (Argus) — СпецТрансКонтейнер, входящий в состав ТрансКонтейнера, намерен в этом году увеличить размер парка танк-контейнеров почти до 1,4 тыс. единиц за счет покупки нового оборудования. С уходом после февраля с российского рынка иностранных собственников танк-контейнеров их аренда стала крайне затруднительной. Об этом и перспективах развития танк-контейнерных перевозок в России рассказал Argus генеральный директор компании Борис Борисов. — Что изменилось в танк-контейнерном сегменте перевозок и, в частности, у СпецТрансКонтейнера после февраля? — Основное — это уход ряда зарубежных игроков, которые предоставляли танк-контейнеры в аренду. В результате российские компании, занимающиеся транспортировкой наливной продукции, столкнулись с проблемой привлечения оборудования. Только сейчас, спустя несколько месяцев, на рынке появляются альтернативные решения, в частности, за счет реструктуризации бизнеса. В настоящее время взять в аренду необходимое количество танк-контейнеров определенного типа весьма затруднительно из-за ограниченности предложения. Второе изменение, которое стоит отметить, — это переориентация части объемов перевозок с северо-западных маршрутов на восток и юг. Например, перевозки экспортной нефтехимии из Приволжского федерального округа, которые шли по сухопутному маршруту через северо-запад, прекратились во II квартале, а позднее были перенаправлены в порт Темрюк (Краснодарский край). Для того, чтобы обеспечить необходимую скорость доставки груза на юг, отправки с заводов осуществляются в составе контейнерных поездов, хотя раньше шли одиночно. Это позволяет выиграть время на обороте оборудования, даже несмотря на замедление движения на сети РЖД. — Какова в настоящее время стоимость аренды нефтехимического танк-контейнера? — На российском рынке аренды танк-контейнеров в настоящее время наблюдается нехватка нового оборудования, есть переход небольших партий танк-контейнеров от одних арендаторов к другим, все это привело к росту стоимости аренды. Но если говорить про долгосрочные контракты на срок от трех лет и выше, то ставки почти не изменились. СпецТрансКонтейнер работает в основном как раз на таких условиях. Ближайший срок завершения одного из длинных контрактов — конец 2023 г. Необходимо также отметить, что в связи с ростом стоимости металла в последние три года и, как следствие, увеличением цены на новые танк-контейнеры наблюдалось повышение ставок аренды и на новое оборудование. Оценить среднерыночный диапазон стоимости аренды в настоящее время достаточно сложно — разброс ставок, в зависимости от арендатора, высокий. — Каков в настоящее время размер парка танк-контейнеров СпецТрансКонтейнера? Как компания планирует развиваться в будущем? — В настоящее время наш парк состоит из 1 257 танк-контейнеров. Для перевозок различной химии предназначено 1 183 единицы, в том числе 426 — в собственности, 757 — в аренде, сжиженного углеводородного газа (СУГ) — 74 танк-контейнера, в том числе 66 — в собственности и восемь — в аренде. Газовые танк-контейнеры мы сдаем преимущественно в аренду. В III квартале парк компании пополнится 100 новыми танк-контейнерами для транспортировки серной кислоты. — Какова в настоящее время цена на новый нефтехимический танк-контейнер? Кто основные производители танк-контейнеров для российского рынка? — Стоимость нового танк-контейнера зависит от многих факторов, основным является биржевая стоимость никеля, используемого для производства нержавеющей стали, из которой изготавливается котел танк-контейнера. Стоимость различных моделей может существенно отличаться, но если взять наиболее универсальную модель Т11 с объемом котла 26 тыс. л, то цена на нее в настоящее время в среднем составляет $20 000 за штуку. Несколько лет назад эту же модель можно было купить за $16 000—17 000. Если говорить о российских производителях, то сейчас в части химических танк-контейнеров они проигрывают по цене китайским в связи с эффектом масштаба производства и дотаций со стороны китайского правительства. В производстве газовых танк-контейнеров ситуация иная, здесь у российских и белорусских производителей позиции сильнее. Например, из 66 газовых танк-контейнеров, которые находятся в собственности СпецТрансКонтейнера, 24 были произведены в Белоруссии, а остальные — в России. Если брать химические танк-контейнеры, то лишь два были изготовлены в Белоруссии, все остальные — в Китае. — Каков планируемый суммарный объем перевозок СпецТрансКонтейнера по итогам текущего года в сравнении с прошлым? — На фоне коронавирусных ограничений и перестроения глобальной логистики 2021 г. мы закрыли с показателем на уровне 2020 г.: 30 тыс. TEU (контейнеры в 20-футовом эквиваленте). В связи с высокой волатильностью на рынке давать прогноз объемов транспортировки за этот год считаю преждевременным, но отмечу, что уровень отгрузок ожидается не менее 30 тыс. TEU. Если брать суммарный объем перевозок с начала работы СпецТрансКонтейнера в 2018 г., то этот показатель за четыре с половиной года составил 115 тыс. TEU. В основном мы перевозим малотоннажную химию. — Как вы оцените перспективы развития танк-контейнерного сегмента в России в ближайшие несколько лет? — Несмотря на сложности, с которыми столкнулась отрасль в последние годы, считаю, что в перспективе данный сегмент перевозок будет развиваться за счет наращивания объемов производства наливной продукции на юге страны и развития химической промышленности в целом. Более низкая цена на газ и нефть в России по сравнению с европейским рынком является значимым фактором развития химической отрасли в ближайшее время. Рассчитываем, что это обеспечит дальнейший рост спроса на перевозки сырья и готовой продукции, в том числе и в танк-контейнерах. Борис Борисов Родился 19 августа 1975 г. в Шахунье (Нижегородская обл.). В 1997 г. окончил Московский государственный университет путей сообщения, а в 2006 г. — Российскую академию путей сообщения. С 1997 г. по 2000 г. занимал различные должности на станции Москва-Рижская. С 2000 г. по 2003 г. возглавлял сектор по организации транспортно-экспедиционного обслуживания отдела, отвечающего за контейнерные перевозки грузов Московской железной дороги. С 2003 г. приступил к работе в компании ТрансКонтейнер в качестве начальника отдела экспедирования, логистики и маркетинга территориального отделения. В течение следующих восьми лет занимал различные руководящие должности в ТрансКонтейнере. С 2011 г. по 2017 г. являлся советником генерального директора компании. С 2008 г. по 2017 г. был управляющим директором российско-германского совместного предприятия Trans-Eurasia Logistics GmbH. С 2018 г. — генеральный директор компании СпецТрансКонтейнер. Артем Свирюков Вы можете присылать комментарии по адресу или запросить дополнительную информацию feedback@argusmedia.com Copyright © 2022. Группа Argus Media . Все права защищены.

Borouge запустил новое производство ПП

Borouge запустил новое производство ПП

Moscow, 1 March (Argus) — Крупнейшая мире площадка по выпуску полимеров — нефтехимический комплекс Borouge в Эр-Рувайсе (ОАЭ), совместное предприятие Adnoc и Borealis, увеличил мощность по производству полипропилена (ПП) на 480 тыс. т/год, до 2,24 млн т/год, благодаря запуску пятой установки по выпуску продукта. Суммарная мощность комплекса по производству полиэтилена (ПЭ) и ПП достигла 5 млн т/год. Это позволит удовлетворить растущий мировой спрос со стороны строительного сектора, производителей упаковки, а также со стороны других секторов, говорится в сообщении Borealis. Пятая установка мощностью 480 тыс. т/год ПП вошла в состав комплекса Borouge-3. В конце ноября 2021 г. Adnoc и Borealis подписали инвестиционное соглашение на сумму $6,2 млрд о создании комплекса Borouge-4 в Эр-Рувайсе, благодаря чему суммарные мощности по производству ПЭ и ПП достигнут 6,4 млн т/год. ___________________________ Больше ценовой информации и аналитических материалов о рынках полиолефинов и других продуктов нефтехимии, объемах производства и направлениях поставок — в еженедельном отчете Argus Нефтехимия . Подписаться на аналитику рынка нефтехимии Вы можете присылать комментарии по адресу или запросить дополнительную информацию feedback@argusmedia.com Copyright © 2022. Группа Argus Media . Все права защищены.

Сервисы Argus о рынках полиуретанов

Запросить примеры отчетов

Напишите нам на markets@argusmedia.com или заполните форму, и мы

подберем для вас решение, которое будет соответствовать вашим потребностям.